3 acciones con ‘regalo’ en este rally de Navidad

- Se acerca la Navidad y con ella una de las pautas estacionales más famosas, el rally de Papá Noel.

- Siempre es interesante buscar acciones que ofrezcan regalos a los inversores y esta ocasión no iba a ser menos. Concretamente dos regalos.

- Las acciones que veremos hoy son AbbVie (NYSE:ABBV), Hasbro (NASDAQ:HAS) y Upbound Group (NASDAQ:UPBD).

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo al CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas

Se acerca la Navidad y con ella la famosa pauta del rally de Navidad, también conocida como rally de Santa Claus o rally de Papá Noel.

Esta pauta estacional tiene un periodo muy concreto: desde los últimos 5 días hábiles del año hasta los 2 primeros días hábiles del año siguiente.

Se caracteriza por el hecho de que las Bolsas tienden a subir. Por ejemplo, el S&P 500, desde 1950 a 2023 subió el 79,45% de las veces con una subida promedio del 1,32%.

Hoy vamos a ver tres acciones que traen dos regalos de navidad muy interesantes para los inversores:

- El primer regalo es que reparten dividendos y su rentabilidad es bastante atractiva.

- En segundo lugar tenemos que el consenso del mercado le otorga un potencial al alza de cara al medio plazo muy jugoso.

1. AbbVie (ABBV)

Fundada en 2013 como una escisión de Abbott Laboratories (NYSE:ABT), AbbVie está especializada en la investigación, desarrollo y comercialización de terapias avanzadas. Sus áreas incluyen inmunología, oncología, neurociencias y estética. La capitalización de mercado de ABBV se sitúa en unos imponentes 323.200 millones de dólares.

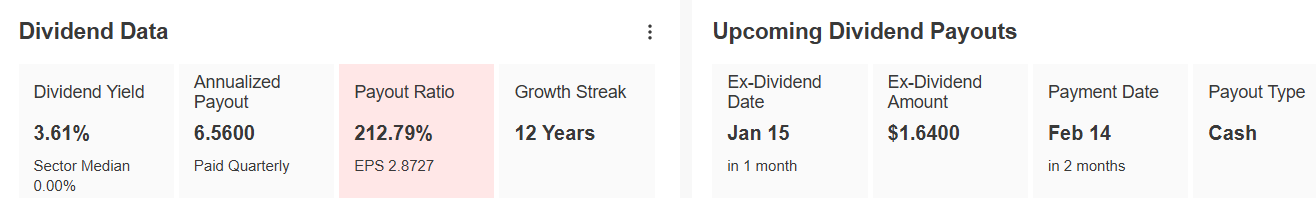

La empresa es un rey de los dividendos con más de 50 años de aumentos consecutivos. El 14 de febrero repartirá un dividendo de 1,64 euros por acción y para poder recibirlo hay que tener acciones antes del 15 de enero. La rentabilidad por dividendo es de un 3,61%, más del doble que la media de su sector que es de un 1,5%.

AbbVie ha tenido un desempeño constante en términos de crecimiento de sus ingresos y ganancias a lo largo de los años. Su sólida posición en el mercado en un sector resistente a la recesión ha permitido que la empresa haya acumulado ingresos y ganancias a tasas de crecimiento anual compuesto del 11,06% y 9,54%, respectivamente, durante los últimos 5 años. En el trimestre más reciente, superó de nuevo las previsiones, lo que supone su 14ª mejora de los beneficios en los últimos 16 trimestres. Además, cerró el trimestre con un saldo de caja de 7.300 millones de dólares, inferior a sus niveles de deuda a corto plazo de 12.600 millones de dólares.

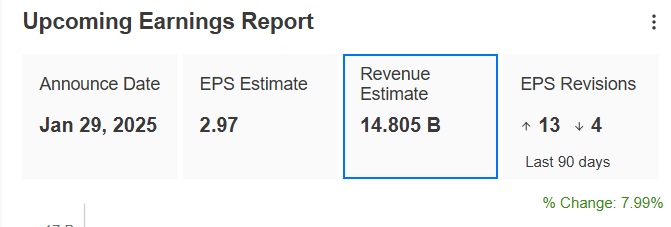

El 29 de enero presentará su siguiente informe trimestral, esperándose un aumento de las ganancias del 7,99%.

El producto estrella de AbbVie, Humira, que en su día fue el fármaco más vendido del mundo, se ha enfrentado a presiones sobre los ingresos desde la expiración de sus derechos de exclusividad en febrero de 2024. A pesar de estos desafíos, la empresa proyecta que Humira generará 7.400 millones de dólares en ventas para final de año, lo que representa aproximadamente el 13,2% de los ingresos totales.

Para hacer frente a la caída de las ventas de Humira, AbbVie se ha centrado en su cartera de inmunología, en particular Skyrizi y Rinvoq, que tratan enfermedades autoinmunes crónicas. Además, la compra de Allergan (NYSE:AGN) por 63.000 millones de dólares en 2020 ha fortalecido aún más su posición como líder en medicina estética.

Su salud financiera es óptima, obteniendo una nota de 3 sobre 5 que sería lo máximo.

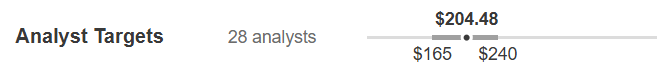

Presenta 27 calificaciones, de las cuales 20 son de compra, 7 de mantener y ninguna de venta.

El consenso del mercado le da un precio objetivo promedio de 204,48 dólares.

2. Hasbro (HAS)

Es una compañía de juguetes ubicada en Pawtucket, Rhode Island, en Estados Unidos. Fue fundada por tres hermanos el 6 de diciembre de 1923, como «Hassenfeld Brothers», una compañía dedicada inicialmente al sector textil. Durante el año 1968, la empresa abrevió su nombre tomando las tres primeras letras de cada palabra, para así crear una marca de más fácil reconocimiento. Es famosa por haber adquirido juguetes de otras empresas, como el juego de mesa temático Twister, el Monopoly, la masa modeladora Play-Doh o los juguetes educativos Playskool.

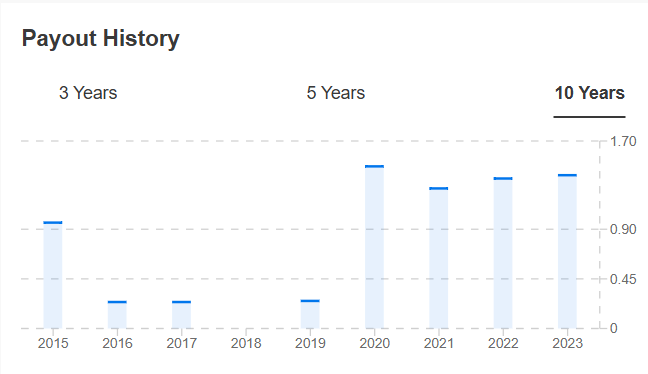

La rentabilidad de su dividendo es de un 4,33%, el cual desde 2014 no hace más que subir y lleva 44 años consecutivos repartiéndolo. Su pay out (porcentaje de las ganancias que destina al reparto de dividendos) mantiene una línea ascendente desde 2013.

La empresa vio su margen de beneficio operativo expandirse por tercer trimestre consecutivo, impulsado en gran medida por el crecimiento de los juegos y las licencias. También tiene como objetivo ahorrar 750 millones de dólares en costes para 2025, de los que este año ha conseguido 240 millones.

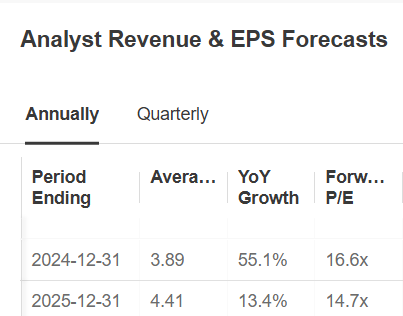

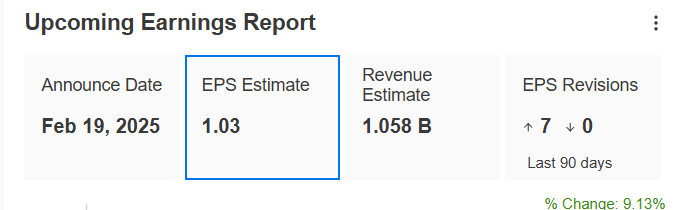

El 18 de febrero conoceremos sus cuentas del trimestre. El beneficio por acción (BPA) se espera que suba en 2024 un 55,1% y en 2025 un 13,4%. También se espera que los ingresos netos crezcan este año, una perspectiva positiva que se alinea con la resiliencia de la industria donde las ventas de juguetes en Estados Unidos han mostrado un crecimiento significativo en comparación con los niveles de 2019.

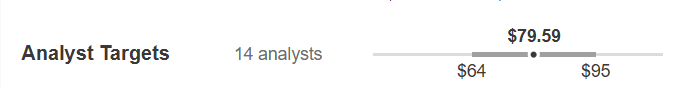

El consenso del mercado le da un precio objetivo promedio en 79,59 dólares.

3. Upbound Group (UPBD)

Es una empresa estadounidense de alquiler con opción a compra de mobiliario y productos electrónicos con sede en Plano, Texas. La compañía se constituyó en 1960 y opera con tiendas Estados Unidos, Puerto Rico y México. Solo ella cubre el 35% del mercado de alquiler con opción a compra en Estados Unidos. Anteriormente se la conocía como Rent-A-Center y cambió su nombre a Upbound Group en febrero de 2023.

La rentabilidad de su dividendo es de un 4,28% y ha mantenido un sólido programa constante de reparto durante 20 trimestres consecutivos. Su pay pout desde 2019 ha subido con bastante fuerza

El 19 de febrero publicará su informe trimestral, esperándose un incremento del beneficio por acción (BPA) del 9,13%. La empresa sigue siendo optimista sobre sus perspectivas de crecimiento, incluidos los planes de expansión en México.

Al mercado le ha gustado su acuerdo con Google (NASDAQ:GOOGL) Cloud para ofrecer soluciones de inteligencia artificial avanzadas diseñadas para mejorar la experiencia de los clientes. A través de esta colaboración, Upbound aprovechará la inteligencia artificial Vertex de Google Cloud para mejorar la accesibilidad, la personalización y la calidad del servicio de los productos.

Presenta 8 calificaciones, de las que 6 son de compra, 2 de mantener y ninguna de venta.

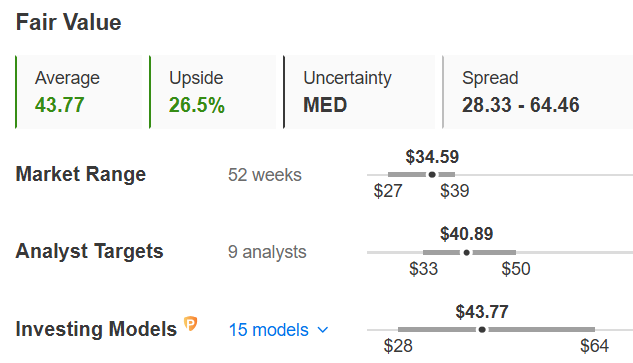

Sus acciones cotizan un 26,5% por debajo de su valor por fundamentales o fair value, el cual se encuentra en 43,77 dólares. El precio objetivo asignado por el mercado está en 40,89 dólares.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.