La bolsa esta semana: Optimismo extremo ante el posible regreso de la volatilidad

Esta será una semana repleta de operaciones, con importantes datos económicos que influirán en el mercado. El lunes arranca con el informe ISM Fabricación y culmina el viernes con el Informe sobre el empleo. No obstante, es probable que estos informes tengan mayor repercusión en el dólar y en los tipos de interés que en el mercado bursátil.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo al CYBER MONDAY! ¡Última oportunidad de conseguir InvestingPro con un 60% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

TIPOS

La semana pasada, los tipos de interés retrocedieron, y el rendimiento del bono a 10 años EE.UU. cerró en el 4,18%. Este movimiento a la baja fue impulsado por el nombramiento de Scott Bessent como Secretario del Tesoro. Por ahora, la caída parece ser un retroceso estándar del 38,2%, que encuentra apoyo en la banda inferior de Bollinger. ¿Podría seguir cayendo la rentabilidad de la deuda a 10 años? Por supuesto, el riesgo sigue ahí, con el nivel de retroceso del 61,8% situado en el 3,95%.

Dado el estado actual de la economía, las estimaciones del PIB y el probable tipo neutral de los fondos federales, resulta difícil justificar un tipo a 10 años significativamente más bajo que el actual. Con un crecimiento nominal cercano al 5% y un tipo neutral de la Reserva Federal estimado entre el 3% y el 3,5%, es razonable prever tipos de interés más altos. Esto, por supuesto, beneficia a los ahorradores y a quienes buscan oportunidades de ingresos. En este sentido, unos tipos más altos no son negativos; de hecho, para la mayoría, son positivos.

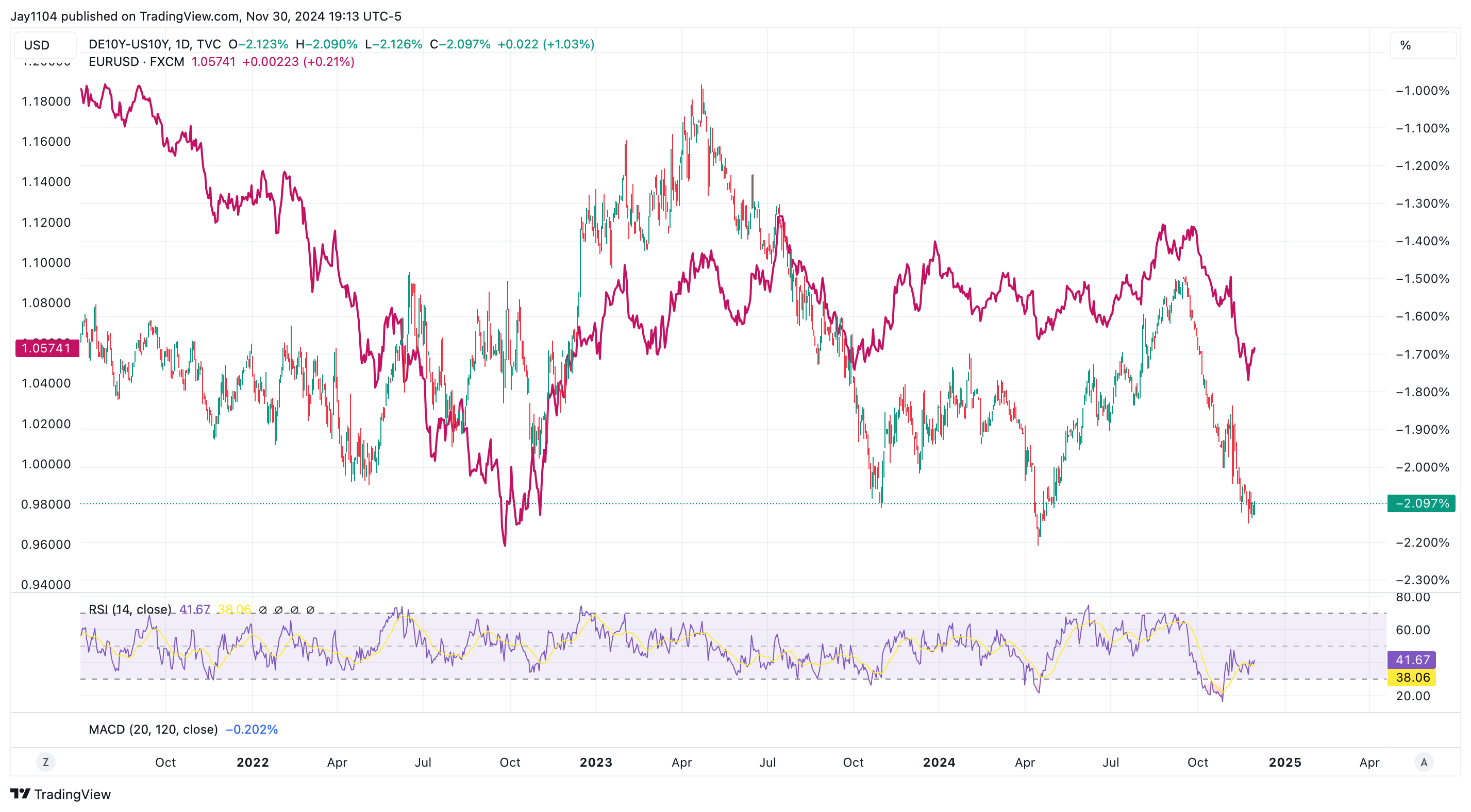

FX

Desde este punto de vista, tiene lógica que el dólar continúe fortaleciéndose frente a otras divisas occidentales, como el euro, la libra y el franco. La ampliación de los diferenciales entre los tipos alemanes y estadounidenses a 10 años en las últimas semanas refuerza aún más esta tendencia. Un dólar más fuerte es positivo para EE. UU., ya que implica un mayor poder adquisitivo.

La única divisa que podría apreciarse frente al dólar es el yen japonés, ya que el mercado otorga actualmente una probabilidad de alrededor del 65% a que el Banco de Japón suba los tipos en su reunión del 19 de diciembre.

El par USD/JPY ya ha experimentado un debilitamiento y podría estar a punto de repetir el movimiento observado en julio. Actualmente se encuentra por debajo del nivel de 150 y podría dirigirse hacia 148,50, dependiendo en gran medida de los datos económicos que se publiquen esta semana.

Este movimiento también se observa en pares de divisas como AUD/JPY y EUR/JPY. El AUD/JPY, frecuentemente considerado un indicador clave del apetito por el riesgo, parece estar preparando un posible descenso hacia el nivel de 94, según el gráfico. Una caída en este par suele ser una señal de aversión al riesgo.

CONTINÚAN LOS MÁXIMOS

Mientras tanto, la volatilidad realizada a 10 días ha caído a niveles inusualmente bajos, por debajo de cinco el viernes. La última vez que estuvo tan baja fue en julio. Según la regla de los 16, cualquier movimiento en S&P 500, ya sea al alza o a la baja, de aproximadamente 31 puntos básicos o más, provocaría un aumento de la volatilidad realizada.

Con los importantes datos económicos que se publicarán esta semana y las reuniones de la Reserva Federal y el Banco de Japón a mediados de mes, parece poco probable que el mercado entre en un periodo de estancamiento. Por lo tanto, las probabilidades de que la volatilidad aumente desde este punto extremo parecen bastante altas.

Un dato interesante es que los operadores no habían estado tan cortos en los contratos de S&P 500 e-mini futures desde el otoño de 2008, mientras que los gestores de activos no habían adoptado posiciones tan largas en términos netos desde febrero de 2020. Esto coloca a los gestores de activos en el extremo superior de su rango histórico, mientras que para los intermediarios, es una situación excepcional.

Como los intermediarios suelen tomar posiciones contrarias a las de los gestores de activos y fondos apalancados, esta discrepancia indica una divergencia notable en el posicionamiento del mercado.

Lo curioso es que en el otoño de 2008, el mercado se desplomaba, con los inversores intentando encontrar un fondo, lo que llevó a los operadores a tomar posiciones extremas. Hoy, sin embargo, la situación es completamente diferente: los mercados están en ascenso y los inversores apuestan por la continuación de un buen ciclo. Este escenario de optimismo extremo contrasta fuertemente con la desesperación de hace más de una década, subrayando lo inusual de las condiciones actuales.

Así, nos encontramos con un entorno en el que la volatilidad observada parece encaminada a aumentar, con un optimismo extremo y un carry trade USD/JPY que podría estar cerca de deshacerse nuevamente. Además, el actual PER coloca a este mercado entre los más caros desde la década de 1950, en un contexto de tipos de interés neutros más altos, lo que podría fortalecer aún más al dólar. A esto se suma un diferencial de crédito más ajustado que nunca, mientras el balance de la Reserva Federal sigue reduciéndose.

Recuerde, yo soy sólo el mensajero de la información; usted decide qué hacer con ella. Si no está de acuerdo con los datos que muestro, no hay problema, no tiene por qué seguir leyéndome.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY! ¡Última oportunidad de conseguir InvestingPro con un 60% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.