Les obligations d’entreprise à haut rendement des marchés émergents ont le vent en poupe – le risque en vaut-il la peine ?

Du point de vue de l’investisseur américain, l’argument en faveur de la diversification internationale se concentre généralement sur la manière de répartir une allocation d’actions mondiales. L’empreinte obligataire mondiale, en revanche, a tendance à être négligée par la plupart des investisseurs. Mais après avoir examiné les résultats depuis le début de l’année pour les obligations hors États-Unis, les stratèges pourraient être incités à repenser cet oubli.

Les obligations de qualité inférieure émises par des sociétés des marchés émergents surperforment largement en 2024, d’après un ensemble d’ETF. Le VanEck Emerging Markets High Yield Bond ETF (NYSE :HYEM) a progressé de 12,1 % depuis le début de l’année jusqu’à la clôture de vendredi (18 octobre). Il s’agit d’une prime considérable par rapport au reste du champ, y compris un indice de référence du marché obligataire mondial hors États-Unis (BNDX) et l’indice de référence américain de qualité (BND).

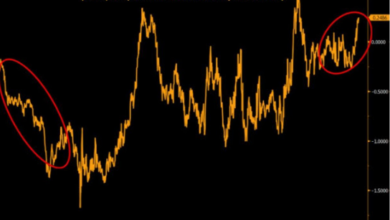

Notamment, le rallye de HYEM s’ajoute à celui des obligations de pacotille basées aux États-Unis (E :JNK) : 12,1 % contre 7,8 %.

Plusieurs facteurs donnent un coup de pouce aux obligations de mauvaise qualité des pays émergents, à commencer par un changement dans le cycle des taux d’intérêt à la suite de la réduction du taux des fonds fédéraux par la Réserve fédérale le mois dernier. Si cette réduction marque le début d’un nouveau cycle d’assouplissement, ce changement est une bonne nouvelle pour les marchés émergents, qui sont sensibles aux taux d’intérêt américains.

«À terme, les obligations en monnaie locale des marchés émergents devraient bénéficier de l’assouplissement mondial», explique Anders Faergemann, gestionnaire de portefeuille senior chez Pinebridge Investments. «Toutefois, du point de vue du rendement total, le redressement du dollar américain et les retards nationaux dans l’assouplissement de la politique monétaire peuvent avoir déclenché des prises de bénéfices.»

Bien que le dollar US se soit redressé récemment, il reste bien en deçà du sommet qu’il avait atteint au printemps. Toutes choses égales par ailleurs, un dollar plus faible se traduit par des actifs étrangers plus élevés après conversion des devises étrangères en dollars américains.

Les sceptiques rétorquent que si les obligations étrangères sont en tête cette année, il n’est pas évident que la diversification dans des actifs à haut rendement non libellés en dollars ait un sens sur le long terme. La comparaison entre JNK et HYEM sur les cinq dernières années montre que ce dernier a sous-performé le portefeuille d’obligations de pacotille américaines tout en affichant une volatilité plus élevée.

La question est de savoir si l’excellente performance de HYEM jusqu’à présent en 2024 marque le début d’un cycle vertueux pour les obligations de pacotille étrangères. Pour l’instant, la sagesse inconstante de la foule répond par l’affirmative.