Une pépite de l’agroalimentaire nommée LDC

Publié à l’origine sur la Bourse au quotidien.fr

Acteur majeur de l’agroalimentaire, le groupe LDC voit son action injustement sous-valorisée par les marchés. Pour Eric Lewin, une progression de 20 % du titre cette année ne serait pas une hérésie, loin de là…

Vous connaissez certainement les marques agroalimentaires Le Gaulois, Loué et Marie… Très populaires auprès du grand public, elles appartiennent toutes au groupe LDC…

Celui-ci a été fondé en 1968 lorsque les sociétés Lambert et Dodard Chancereul ont décidé de fusionner… Depuis, la société n’a cessé de se développer, avec en point d’orgue les rachats de Maître Coq et de Marie en 2009, alors en bien mauvaise posture financière.

D’ailleurs, la croissance externe fait partie intégrante de la stratégie de la société, comme l’attestent l’acquisition annoncée en janvier dernier du groupe Routhiau (et ses 72 M€ de chiffre d’affaires), ou celle de la société Indykpol, leader de la dinde en Pologne, avec près de 230 M€ de chiffre d’affaires.

Mais ne croyez pas que toutes ces acquisitions sont réalisées en dépit du bon sens. En effet, la situation financière est plus que saine, avec une trésorerie nette de l’ordre de 500 M€, ce qui donne encore des marges de manœuvre très importantes.

Géant de l’agroalimentaire, LDC se développe donc à marche forcée, ce qui lui a permis de réaliser l’an dernier un chiffre d’affaires de 6,2 Mds€, en progression de 6 %. Une excellente performance dans un marché de la consommation plus que délicat.

LDC : une action décotée

Chez LDC, le chiffre d’affaires se répartit entre la volaille (72 %), l’activité traiteur (15 %) et l’international (13 %).

L’idée est notamment de monter en puissance à l’international, alors qu’en France, le groupe – leader incontesté et incontestable de la volaille – est solidement implanté.

D’ailleurs, tout laisse supposer que les résultats annuels 2023/2024, qui seront publiés le 29 mai pour cause d’exercice décalé, ne réserveront pas de mauvaise surprise.

La société a d’ores et déjà indiqué qu’elle réaliserait un résultat opérationnel courant supérieur à 350 M€, ce qui permet d’envisager sereinement une rentabilité opérationnelle entre 5,5 % et 6 %.

Bien sûr, tout n’est pas rose dans le secteur, en raison du besoin de négocier en permanence avec la grande distribution pour obtenir des revalorisations tarifaires.

Mais il est évidemment beaucoup plus facile de négocier pour un grand groupe comme LDC. Une petite PME de l’agroalimentaire avec un chiffre d’affaires dix fois moins important s’en sortirait moins bien…

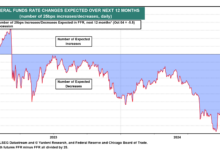

L’action, en recul de quasiment 2 % depuis le début de l’année reste nettement sous-valorisée par rapport à ses comparables. Elle se paye en effet sur un PER de 8 ou encore une VE/ROC de 5, ce qui n’est pas très cher dans un secteur comme l’agroalimentaire.

Il me semble qu’il y a au moins 20 % à gagner cette année sur LDC, qui par le passé a rarement réservé de mauvaises surprises à l’ensemble de ses actionnaires.

Regardez donc de près ce dossier aux 2,5 Mds€ de capitalisation boursière, véritable pépite dans un secteur agroalimentaire plus que compliqué.